Scoring Kredytowy

5 października 2022, opublikowane przez

Scoring kredytowy jest hasłem bardzo ściśle powiązanym z historią kredytową, o której również pisaliśmy na naszym blogu. Wielu kredytobiorców zadaje sobie pytanie co to jest scoring kredytowy – postaramy się odpowiedzieć na to pytanie.

Czym jest Scoring Kredytowy?

W największym skrócie to wyrażana w skali punktowej ocena prawdopodobieństwa tego, że wnioskujący spłaci swoją pożyczkę i będzie ją spłacał w ciągu najbliższych 12 miesięcy. Sprowadzenie takiego prawdopodobieństwa do jednej liczby nie jest łatwe – model liczący scoring uwzględnia zachowania potencjalnego klienta, jego wcześniejsze zobowiązania, sytuację finansową… Ale także sytuację na rynku pracy, wykształcenie czy zwyczaje zakupowe. Wszystko po to, żeby kredytodawca mógł zminimalizować potencjalne ryzyko i zmaksymalizować szansę, że środki które pożycza do niego wrócą. Na wynik scoringu kredytowego zazwyczaj składa się kilka mniejszych scoringów – a każdy bank lub instytucja pożyczkowa buduje własny model, uwzględniający różne rodzaje ryzyka, które są w stanie zaakceptować. Nie należy jednak mylić scoringu ze zdolnością kredytową.

Jak scoring kredytowy wpływa na zdolność kredytową?

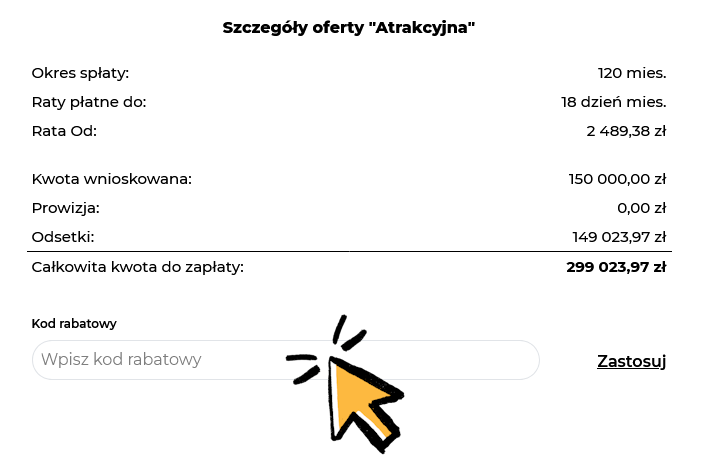

Zdolność kredytowa mówi nam, ile teoretycznie jesteśmy w stanie miesięcznie płacić i jak wysoką pożyczkę będzie w stanie spłacić. Scoring za to mówi kredytodawcy, jak duże jest prawdopodobieństwo, że będziemy nasze zobowiązanie spłacać i je spłacimy. Dlatego gdy wpiszemy w sieci „scoring kredytowy kalkulator” nie znajdujemy żadnego dobrego wyniku – pożyczkodawcy do każdego przypadku podchodzą indywidualnie i nawet jeśli rata nie wydaje nam się zbyt wysoka mogą ocenić, że nie będziemy jej regularnie płacić – i zaproponują nam inne warunki lub w ogóle odrzucą wniosek o kredyt online. Dlatego jeśli zależy nam na pożyczce warto zadbać nie tylko o dobre warunki finansowe, ale przede wszystkim o brak sygnałów, które mogłyby bank lub instytucję pożyczkową zaalarmować.

Scoring kredytowy – jak poprawić?

Zazwyczaj dane negatywne przechowywane są w bazach kredytowych przez 12 miesięcy od czasu spłaty zobowiązania lub 5 lat od wystąpienia zaległości w spłacie. Zobowiązaniem finansowym nie są jednak tylko kredyty – ale również wystawione na nas mandaty, czy rachunki, które co miesiąc opłacamy. Odnotowywane są wszystkie informacje o opóźnieniach w spłacie, warto więc być terminowym, jeśli rozważamy wzięcie kredytu. Zastanawiacie się jak sprawdzić scoring kredytowy? Ze strony BIK możemy odpłatnie pobrać raport na swój temat. Nie będzie zawierał scoringu używanego przez banki – bo to wewnętrzna informacja – ale dowiemy się, jak nas ocenia sam BIK i czy nie mamy jakichś zaległości w spłatach. To szczególnie istotna informacja, bo o jakiejś opłacie mogliśmy po prostu zapomnieć. Wyżej są również oceniani klienci z wyższym wykształceniem, którzy nie mają nikogo na swoim utrzymaniu.