Płynność finansowa, czym jest i jak ją osiągnąć w biznesie?

16 sierpnia 2021, opublikowane przez

Jak osiągnąć płynność finansową prowadząc mały biznes?

Prowadzenie własnego biznesu, również tego działającego na małą skalę, wiąże się z nieustannym monitorowaniem jego sytuacji finansowej. Jednym z kluczowych wskaźników, które odzwierciedlają kondycję firmy, jest jej płynność finansowa. Czym jest płynność finansowa i jak ją obliczać? Jak zatory płatnicze wpływają na płynność firmy? Jak sobie z nimi radzić? Szczegóły w artykule!

Czym jest płynność finansowa?

Płynność finansowa przedsiębiorstwa to termin definiowany na kilka odmiennych sposobów. W podstawowym rozumieniu płynność finansowa to zdolność przedsiębiorstwa do terminowej spłaty zobowiązań, a także do dokonywania zakupów towarów i usług wedle potrzeby. W praktyce więc firma o dobrej płynności finansowej nie ma problemu z terminową wypłatą wynagrodzeń dla pracowników czy opłacaniem faktur dostawców, a kiedy potrzebuje dokonania niezbędnych zakupów, może sobie na nie swobodnie pozwolić.

Płynność finansowa przedsiębiorstwa – jakie są skutki zatorów płatniczych?

Właścicielom biznesów sen z powiek spędzają zatory płatnicze, do których dochodzi, gdy przedsiębiorcy nie otrzymują w terminie zapłaty za dostarczone odbiorcom towary i usługi. Proces ich powstawania jest prosty: przedsiębiorca, który nie otrzymuje płatności, sam ma problem z uregulowaniem swoich zobowiązań wobec drugiego przedsiębiorcy. Zadłużenie to przenosi się na kolejne podmioty gospodarcze – dostawców i usługodawców.

W ten sposób zachodzi efekt domina i na zatorach płatniczych traci całe otoczenie biznesowe. Co sprzyja ich występowaniu? Powody są różne – od złej koniunktury gospodarczej (wywołanej np. epidemią lub kryzysem), przez słabszą kondycję finansową firmy, po częste nieuzyskanie przez niego zapłaty od własnego odbiorcy. Do powstawania zatorów przyczyniają się też nieuczciwe firmy, które chętnie kredytują się kosztem dostawców z uwagi na długie terminy ewentualnej egzekucji sądowej.

Brak możliwości terminowego regulowania zobowiązań wywołany zatorem płatniczym może wiązać się z dodatkowymi kosztami odsetek, kosztów sądowych czy kosztów windykacji. To stanowi dodatkowe obciążenie dla firmy znajdującej się w i tak trudnej sytuacji. Zatory płatnicze, które powodują olbrzymie problemy finansowe, negatywnie wpływają też na wizerunek firmy i narażają ją na trafienie na listę dłużników Biur Informacji Gospodarczej. A to z kolei może oznaczać trudności z zawieraniem kontraktów czy zaciągnięciem kredytu.

Skutkiem ubocznym zatorów płatniczych jest również ograniczanie kosztów, wymagające redukcji zatrudnienia czy wstrzymania wydatków na inwestycje. W takich warunkach mała firma nie może się rozwijać, przez co obniża jej się konkurencyjność na rynku. Zatory płatnicze stanowią jeden z najczęstszych powodów utraty płynności finansowej i są groźne zwłaszcza dla małych firm. W ich przypadku, utrzymujący się brak płynności finansowej może w krótkim czasie doprowadzić do bankructwa.

Płynność finansowa i jej utrata, jak radzić sobie z problemem?

Istnieje wiele sposobów na to, jak radzić sobie z utratą płynności finansowej – kluczowym aspektem w tym temacie jest jednak zapobieganie zatorom płatniczym. W tym celu małe, choć nie tylko, firmy powinny szczegółowo weryfikować swoich kontrahentów i zabezpieczać się starannie przygotowanymi dokumentami. Dzięki temu łatwiej jest później dochodzić swoich należności na drodze sądowej.

Dobrym sposobem zabezpieczenia płynności finansowej przedsiębiorstwa jest monitoring płatności. Polega on na przypominaniu o zbliżających się terminach zapłaty za wystawione faktury. To pozwala na zminimalizowanie wszelkich opóźnień w płatnościach, które jak często się okazuje, są wynikiem niewłaściwego przepływu faktur czy błędnego ich wystawienia.

Firmy, dla których płynność finansowa jest ważna, mogą również sięgnąć po faktoring – wykupienie wierzytelności, które stanowi opłacalną alternatywę dla kredytu bankowego. Dzięki niemu firma nie musi oczekiwać na płatności od kontrahenta – pieniądze otrzymuje od faktora, który zajmuje się ściąganiem wierzytelności.

Pożyczka jako sposób na radzenie sobie z zatorami płatniczymi

Co zrobić, gdy zatory płatnicze zachwiały płynnością finansową przedsiębiorstwa? Jak wynika z szacunków, problem ten dotyka nawet 80-90% firm działających na polskim rynku – głównie mikro i małych przedsiębiorstw.

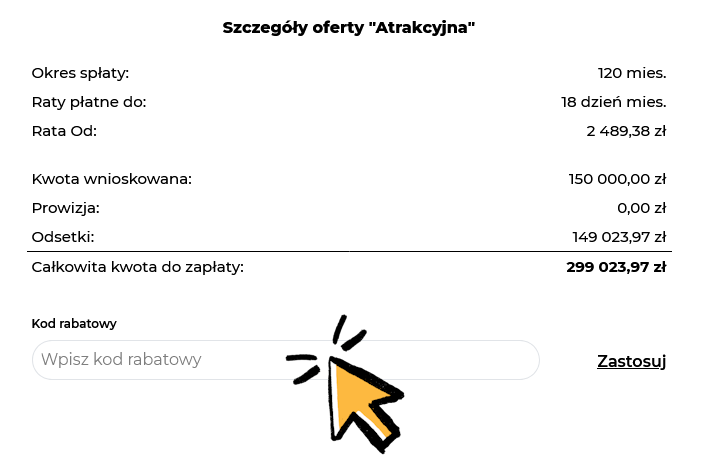

Zatory płatnicze, które zaburzają płynność finansową przedsiębiorstwa, stanowią dla niego nie lada wyzwanie. Opóźnienia w płatnościach kontrahentów są szczególnie kłopotliwe z uwagi na zobowiązania wobec pozostałych dostawców produktów i usług oraz pracowników, którym mimo przestoju w przepływie środków należy wypłacić należności. Problematyczna jest też kwestia opłacania zobowiązań wobec ZUS i podatków w urzędzie skarbowym. W tej sytuacji opłacalnym rozwiązaniem może być kredyt dla firm online. Ten jednak będzie wymagał odpowiedniej zdolności kredytowej.

W Smartney oferujemy wygodną i szybką pożyczkę online – finansowe wsparcie to dla firm z każdej branży skuteczny sposób radzenia sobie z zatorami płatniczymi.