Koszty uzyskania przychodu. Co można odliczyć od podatku?

15 lutego 2022, opublikowane przez

Przedsiębiorcy, którzy prowadzą działalność gospodarczą opodatkowaną skalą podatkową lub podatkiem liniowym mogą sporo zyskać dzięki generowaniu wysokich kosztów firmowych. Tak zwane koszty uzyskania przychodu zmniejszają podstawę opodatkowania, a co za tym idzie – również podatek. Na czym polega odliczenie od podatku? Jak zwiększyć koszty uzyskania przychodu? Wyjaśniamy!

Czym są koszty uzyskania przychodu?

Definicja kosztów uzyskania przychodu zawarta jest w ustawie o podatku dochodowym od osób fizycznych. Zgodnie z art. 22 ust. 1 ustawy z dnia 26 lipca 1991 r. tej ustawy, koszty uzyskania przychodu to wydatki poniesione w celu osiągnięcia przychodów, zachowania lub zabezpieczenia źródła przychodów.

Odliczenie od podatku – komu przysługuje?

Koszty uzyskania przychodu od podatku odliczą podatnicy, którzy jako formę rozliczania z urzędem skarbowym wybrali zasady ogólne lub podatek liniowy. Odliczenie od podatku pozwala im na zmniejszenie podstawy opodatkowania o kwalifikujące się do tego wydatki. Koszty te wykazuje się w deklaracji PIT-37 lub PIT-36.

Wydatki na firmę – jak zmniejszyć podatek dochodowy?

Przedsiębiorcy rozliczający się na zasadach ogólnych lub podatkiem liniowym dążą do wygenerowania możliwie wysokich kosztów uzyskania przychodów. Zwiększenie kosztów firmowych pozwala im na zmniejszenie podstawy opodatkowania, według której naliczany jest podatek dochodowy.

Na prowadzącym działalność gospodarczą ciąży obowiązek wykazania związku między poniesieniem kosztu a uzyskaniem przychodu. Należy pamiętać, że urząd skarbowy ma prawo, aby sprawdzać celowość firmowych wydatków.

Koszty uzyskania przychodu – odliczenie od podatku

Koszty uzyskania przychodu mogą być odliczone od podatku wyłącznie wtedy, kiedy dany wydatek spełnia określone przez ustawę kryteria. Zgodnie z nią:

- poniesiony przez przedsiębiorcę wydatek musi być jednoznacznie związany z prowadzoną przez niego działalnością,

- wydatek celowy musi służyć osiągnięciu, zabezpieczeniu lub zachowaniu źródła przychodów,

- koszt musi zostać realnie poniesiony i należycie udokumentowany,

- dany wydatek nie może figurować w katalogu wydatków, które nie mogą być uznane za koszty uzyskania przychodów.

Jak należy dokumentować koszty uzyskania przychodu?

Przedsiębiorca zobowiązany jest do przedstawienia dokumentów potwierdzających koszty uzyskania przychodu. W tym celu może on posłużyć się:

- fakturami,

- fakturami VAT,

- rachunkami,

- innymi dokumentami wymienionymi w ustawie, które potwierdzają dokonanie operacji gospodarczej.

Koszty w działalności gospodarczej – co można odliczyć od podatku?

Składając zeznanie podatkowe możemy odliczyć od podatku niektóre z wydatków. Które usługi można bezpiecznie wrzucić w koszty firmowe? Jakie materiały można odliczyć od podatku?

Do najpopularniejszych kosztów firmowych należą wydatki poniesione na:

- mieszkanie lub biuro, w tym czynsz i media,

- meble – biurka i krzesła,

- akcesoria biurowe, takie jak papier, długopisy czy organizery,

- sprzęt – drukarki i skanery,

- telefony stacjonarne i mobilne,

- opłaty za telefon i internet,

- komputery, laptopy i tablety wraz z dodatkowym osprzętem,

- utrzymanie miejsca pracy w czystości,

- reklamę firmy – wizytówki, stronę www i promocję w internecie, radiu i telewizji,

- szkolenia, warsztaty i studia podyplomowe,

- kursy językowe,

- konferencje naukowe,

- książki i czasopisma branżowe,

- odzież firmową z logo,

- oprogramowanie,

- podróże służbowe,

- samochód i paliwo.

W wydatki firmowe warto wrzucać wszelkie koszty, które pozwalają na obniżenie podstawy opodatkowania. W szczególności opłacalne jest uwzględnianie w kosztach wydatków ponoszonych regularnie, na przykład na zakup materiałów i usług wykorzystywanych w firmie.

Co nie jest kosztem uzyskania przychodu?

Ustawa o podatku dochodowym od osób fizycznych zawiera spis wydatków, które nie mogą być uznane za koszt uzyskania przychodów. Z obszernego katalogu kosztów kwalifikujących do odliczenia od podatku wyłączone są między innymi: wydatki na reprezentację, odsetki z tytułu nieterminowej spłaty zobowiązań podatkowych i budżetowych i wydatki na spłatę rat pożyczek i kredytów (akceptowane są jedynie opłacone odsetki).

Każdorazowo należy dokonać oceny, czy dany wydatek może zostać uznany za koszt prowadzenia działalności. Warto przy tym rozpatrywać go pod kątem jego związku z daną branżą. To, co w jednej firmie będzie oczywistym kosztem, w innej nie będzie możliwe do odliczenia. W razie wątpliwości, przedsiębiorca może skorzystać z pomocy księgowych lub doradców podatkowych. Ma prawo również zawnioskować o wydanie indywidualnej interpretacji podatkowej, która zabezpieczy go przed zakwestionowaniem kosztu przez urząd skarbowy.

Jak generować koszty nie obciążając firmowego budżetu?

Utrzymanie przewagi rynkowej to wyzwanie, przed którym stoją właściciele firm z różnych branż. Sposobem na zachowanie silnej pozycji jest nieustanne inwestowanie w prowadzoną działalność. Oprócz korzyści finansowych w postaci niższego podatku, zakupy na firmę pozwalają jej się rozwijać i zyskiwać przewagę nad konkurencją.

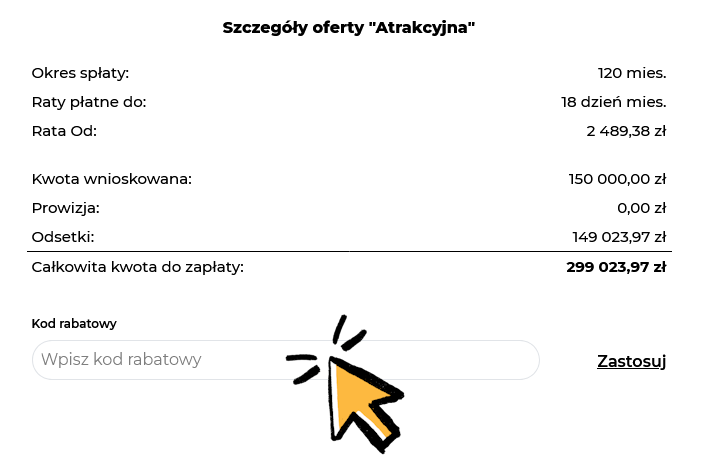

Skąd wziąć środki na ponoszenie rozmaitych wydatków związanych z prowadzoną działalnością? Z pomocą przedsiębiorcom z różnych branż przychodzi wygodna pożyczka online od Smartney – pozyskane dzięki niej pieniądze mogą być przeznaczone na hurtowy zakup produktów lub usług kwalifikujących się do kosztów uzyskania przychodu.